Индивидуальные пенсионные счета

Начнем с простейшей формы пенсионных накоплений, с индивидуального пенсионного счета (IRA)

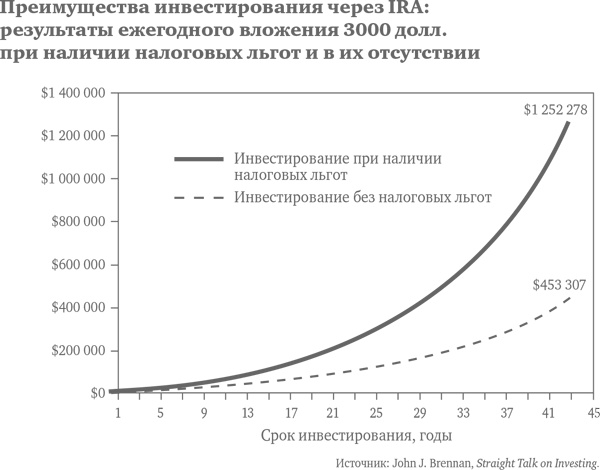

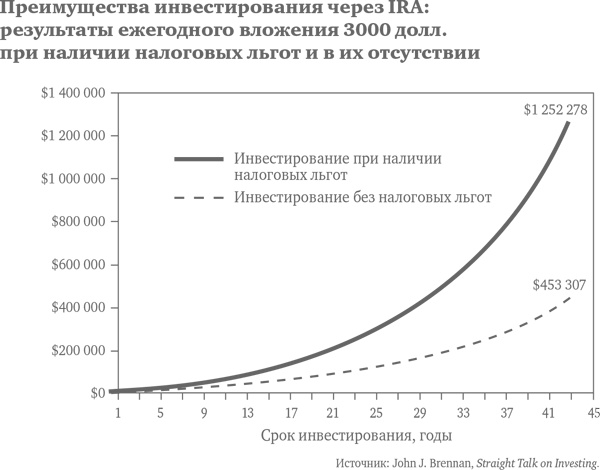

[24]. Люди со скромными доходами могут ежегодно вкладывать до 3000 долл., например в какой-нибудь взаимный фонд, и полностью вычитать эту сумму из налогооблагаемого дохода. (На тех, у кого сравнительно высокий доход, право на подобные вычеты не распространяется, но у них есть другие налоговые льготы, о которых мы поговорим ниже.) При налоговой ставке в 28 % ваши фактические затраты составят всего 2160 долл., поскольку подоходный налог уменьшится на 840 долл. Можете считать, что правительство субсидирует ваш пенсионный счет. А теперь представьте, что ваши сбережения приносят 8 % процентов годовых, а вы продолжаете вкладывать по 3000 долл. каждый год на протяжении 45 лет. Доходы от средств, помещенных на IRA, не облагаются никакими налогами. Накапливая средства на IRA, вы получите через 45 лет 1,25 млн долл., тогда как без льгот IRA (т. е. с уплатой 28 %-ного налога со всех доходов) вы сможете скопить только 450 000 долл. Даже при уплате налога по ставке 28 % с суммы накоплений после их снятия с IRA (а по выходе на пенсию ставка подоходного налога нередко уменьшается) вы получите около 1 млн долл. График внизу показывает очевидные преимущества инвестирования при наличии налоговых льгот.

На этом графике показаны результаты накопления на двух гипотетических счетах – с налоговыми льготами и без них. В обоих случаях инвестор в течение 45 лет вносит на счет по 3000 долл. в год, и эти средства приносят ему 8 % годовых после вычета издержек на обслуживание счета.

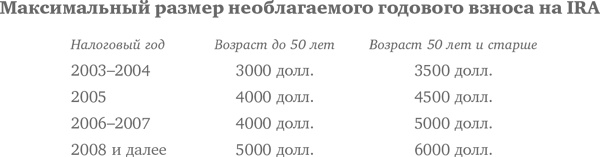

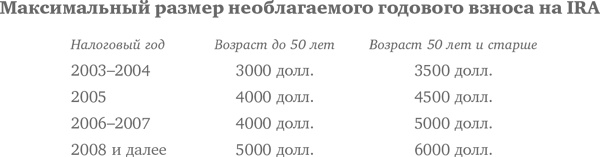

Условия накопления средств на IRA в скором времени должны стать еще выгоднее. Предел ежегодных взносов предполагается повысить до 4000 долл. в 2005 г. и до 5000 долл. в 2008 г. Более того, для граждан, которые не создали пенсионных накоплений своевременно и теперь вынуждены нагонять, предельный размер необлагаемого годового взноса еще выше.

Счета Roth IRA

В конце 1990-х для инвесторов с доходом, не превышающим определенной величины, стала доступна еще одна разновидность индивидуальных пенсионных счетов – Roth IRA. Традиционные IRA предлагают выгоду сегодня, т. е. непосредственный вычет вложений из налогооблагаемого дохода (если ваш доход подпадает под эту льготу). Средства на IRA и приносимый ими доход облагаются налогом только при снятии их в пенсионный период. Roth IRA предлагают выгоду завтра – вы не получаете налоговых льгот по пенсионным взносам, но зато деньги (в том числе и инвестиционный доход), снимаемые со счета, не облагаются никаким налогом. Если ваш доход находится в определенных границах, у вас есть право преобразовать стандартный счет IRA в Roth IRA. При этом придется уплатить налог со всех переводимых средств, но зато после выхода на пенсию вам уже никакого налога платить не нужно. Помимо прочего, у Roth IRA нет требований по распределению средств, а взносы можно делать и после 70 лет. Благодаря этому появляется возможность накапливать необлагаемые налогом деньги для будущих поколений.

Выбор между двумя вариантами IRA не так-то прост. Принимая решение, нужно учитывать в первую очередь следующее: располагаете ли вы средствами на уплату налогов при переходе с обычного IRA на Roth IRA и какой будет ваша ставка подоходного налога в пенсионные годы. Кроме того, нужно учесть свой возраст и ожидаемую продолжительность жизни. К счастью, в сфере финансовых услуг существуют бесплатные программы для анализа того, выгодно ли вам преобразовать IRA в Roth IRA. У многих взаимных фондов и брокеров есть инструменты анализа, которыми достаточно легко пользоваться. Я могу вам предложить простое и практичное правило. Если ваш возраст близок к пенсионному, а с выходом на пенсию вы ожидаете снижения ставки подоходного налога, пожалуй, вам не стоит конвертировать счет IRA, особенно если в результате этой операции вы окажетесь в более высоком налоговом разряде. С другой стороны, если вам еще далеко до пенсии и ваша налоговая ставка невысока, не исключено, что переход на Roth IRA будет выгоден. Если ваш доход слишком велик, чтобы рассчитывать на налоговые льготы в рамках стандартного IRA, но достаточно низок, чтобы давать право на Roth IRA, он, без сомнения, создан для вас, поскольку вы в любом случае платите налоги с пенсионных взносов. Вместе с тем многие бэби-бумеры на пике трудоспособности зарабатывают слишком много, чтобы иметь право на Roth IRA.

Пенсионные планы

Ваш работодатель может предложить вам разные пенсионные планы. У самозанятых, т. е. у работающих не по найму, есть свои возможности копить на старость.

Пенсионные планы 401 (k) и 403 (b)

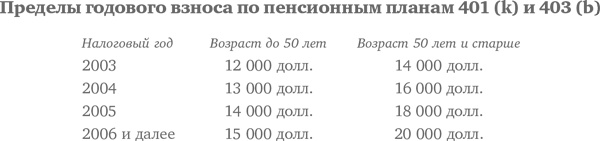

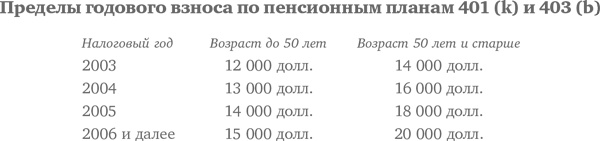

Поинтересуйтесь, есть ли в вашей организации пенсионные планы с участием в прибыли, такие как 401 (k) (действует в большинстве компаний) или 403 (b) (действует в образовательных организациях). Это превосходные инструменты накопления и инвестирования, поскольку деньги перечисляются туда из вашей зарплаты так, что вы их даже не видите. Более того, многие работодатели вносят свой вклад в пенсионные накопления работников, что увеличивает откладываемые вами суммы. В 2003 г. верхняя планка отчислений по этим планам составляла 12 000 долл., причем эти деньги не считались налогооблагаемым доходом. Для лиц старше 50 лет, среди которых много не имеющих пенсионных накоплений, верхняя планка взносов составляла в 2003 г. 14 000 долл. Как видно из нижеследующей таблицы, верхняя граница годового взноса постепенно повышается.

Пенсионные планы для самозанятых

Для самозанятых Конгресс учредил так называемый план Кеога. Все, кто работает не по найму – от бухгалтеров до парикмахеров, от врачей до декораторов и брокеров недвижимости, – имеют право выбрать такой пенсионный план и вносить в него до 25 % годового дохода, но не более 30 000 долл. Если вы подрабатываете помимо основной работы, можете создать план Кеога для этих побочных доходов. Средства, вносимые в него, вычитаются из налогооблагаемого дохода, а налог на инвестиционный доход взимается только при снятии денег. Эти планы являются самоуправляемыми, иными словами, вы сами принимаете решение о том, куда инвестировать собственные накопления. Любая из компаний, управляющих взаимными фондами, названная в правиле IX, может сделать для вас всю бумажную работу.