На Уолл-стрит понятия «эффективный рынок» и «случайное блуждание цен» воспринимают как грязную непристойность. И легко понять почему. Если всерьез верить в эффективность рынка, следует немедленно уволить своего профессионального менеджера и купить дешевый индексный фонд, имеющий ровно ту же эффективность, что и широкий индекс фондового рынка. Понятно, что профессионалам с Уолл-стрит неприятно, когда их сравнивают с обезьяной, кидающей дротики в газету. Они не могут принять теорию, в соответствии с которой все их рекомендации, прогнозы доходности, эзотерические графики и диаграммы ничего не стоят. На самом деле профессиональные «советы» зачастую имеют отрицательную стоимость, поскольку понуждают инвестора платить слишком высокие комиссионные, применять стратегии инвестирования с высокими транзакционными издержками и платить неоправданно высокие налоги.

Один из самых знающих толкователей рынка Джейсон Цвейг подводит итог следующим образом:

Когда я встречаюсь с инвесторами в разных уголках страны и публикую статьи, меня часто упрекают в сознательном обескураживании людей, поскольку я лишаю их надежды переиграть рынок. Понимание того, что мне нет нужды знать что-либо, это невероятно глубокая форма знания. Лично я полагаю, что это высшая форма отваги. Если кто-то сможет заткнуть уши и не слушать никаких предсказателей рынка, то он в долгосрочной перспективе переиграет почти всех других инвесторов. Этого поможет добиться только одна мантра: «не знаю и знать не хочу».

«Умнее» не всегда означает «умный»

Знает ли эта теория исключения? Бывает ли так, что рынок оказывается тупым и делает все не так? Да, время от времени рынок делает ошибки. Лопнувший в начале 2000 г. интернетовский пузырь – классический пример. На мой взгляд, это был период массового помешательства – что-то вроде коровьего бешенства в мире финансов. Только не вздумайте вообразить, что профессиональный совет помог бы вам уйти с фондового рынка на самой вершине и перейти на денежный рынок. Все наоборот. На вершине рынка управляемые профессионалами взаимные фонды имели самые маленькие позиции по денежным инструментам за тридцать с лишним лет. Менеджеры ведущих фондов вкладывали больше всего именно в те интернетовские акции, которые, как оказалось, и были наиболее переоцененными. Задним числом мы всегда понимаем, что рынок ошибался. Но не надейтесь, что профессиональный совет поможет угадать правильный момент выхода из рынка. Профессионалы обещают то, чего не могут дать.

Определение правильного момента это еще не все

На рынке никто не может угадать правильный момент. Как сказал легендарный инвестор Бернард Барух: «Только лжецы утверждают, что они всегда вне игры в плохое время и всегда в игре – в нужный момент». Единственный способ оказаться в нужном месте, когда гром грянет, это всегда быть на одном месте.

Финансовый обозреватель Чарльз Эллис сформулировал этот тезис иначе: «Инвесторам нужно учиться у охотников и рыбаков, которые знают, что нужно ждать, и всегда оказываются на месте, когда приходит удача».

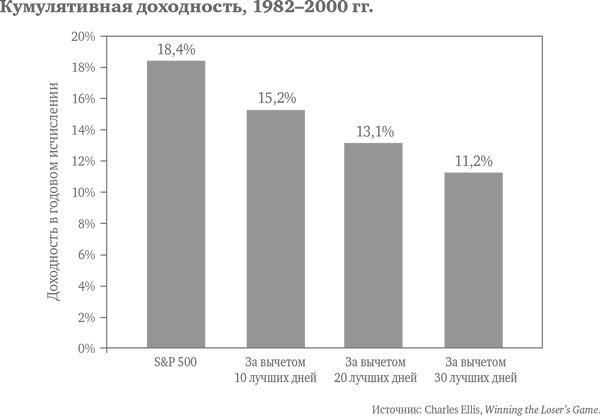

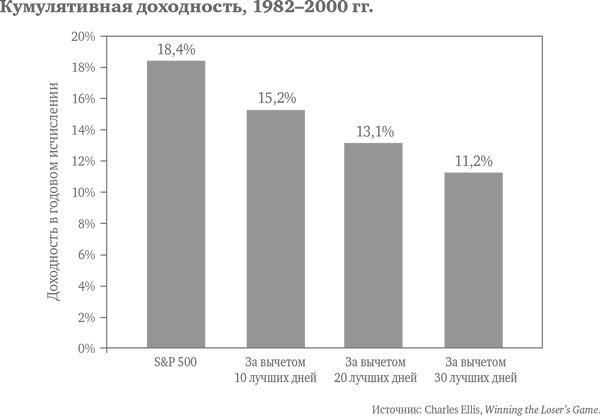

На приведенной ниже диаграмме Эллис показывает, что за восемнадцатилетний период, с 1982 г. по 2000 г., инвестор, который вкладывал исключительно в индекс S&P 500, имел среднегодовую доходность более 18 %. Но если бы он отсутствовал на рынке в течение тридцати самых удачных дней, его среднегодовая доходность не превысила бы 11,2 %.

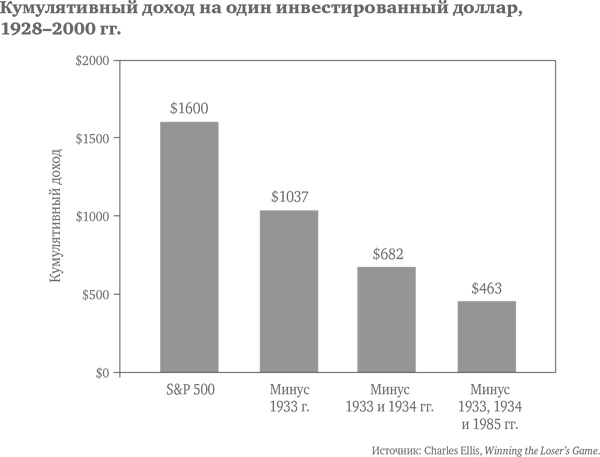

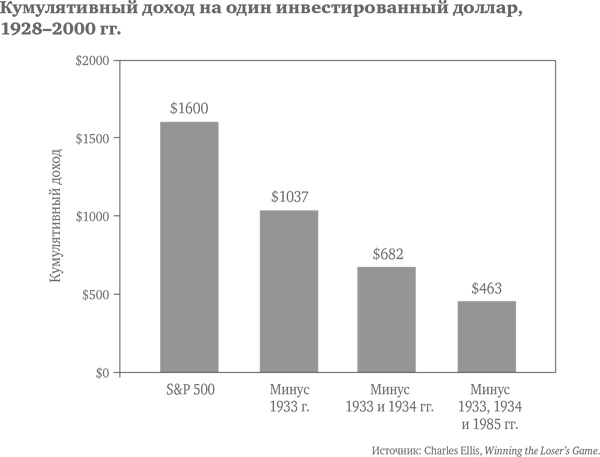

Эллис также изучил период с 1928 г. по 2000 г., когда один вложенный в акции доллар вырос до 1600 долл. Он показал, что если убрать пять лучших дней из этих 72 лет, то результат инвестора оказалась бы существенно меньшим. Как видно из приведенной ниже диаграммы, если бы вы отсутствовали на рынке в 1933, 1954 и 1985 гг. (три года, когда все профессионалы пребывали в самом глубоком пессимизме), то ваш результат оказалась бы на 75 % ниже. Эллис заключает: «Угадывание правильного момента на рынке – гибельная идея. Никогда не беритесь за это – никогда».

Почему большинство профессионалов троечники?

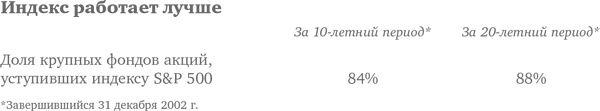

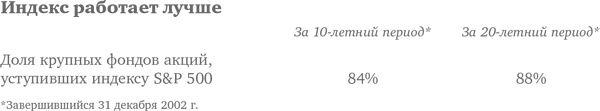

Я верю в теорию эффективности рынка уже более тридцати лет. И вера моя крепнет по мере появления все новых доказательств ее истинности. Широкие фондовые индексы регулярно обходили по результативности как минимум две трети активно управляемых фондов. В последние двадцать лет индексы еще убедительнее продемонстрировали свое превосходство, обойдя более 80 % активно управляемых взаимных фондов

[41]. Гарри Трюдо дал совершенно верную картину в своем комиксе Doonesbury.

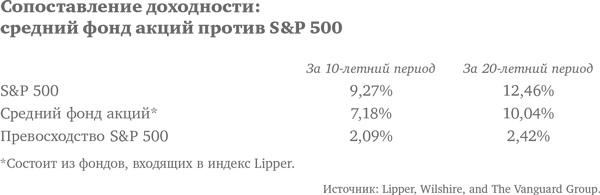

Мало того что большинство взаимных фондов по своей результативности уступают широкому фондовому индексу, но и разрыв этот поразительно велик. В приведенной ниже таблице показано, что более трех четвертей активно управляемых фондов акций приносят меньший доход, чем индекс S&P 500. Способность профессионального менеджера переиграть рынок оказалась мифом инвестиционного бизнеса. Рекс Синквефилд из Dimensional Fund Advisors выразил это с убедительной жесткостью: «Есть три группы людей, не верящих в эффективность рынков: кубинцы, жители Северной Кореи и менеджеры активных фондов».

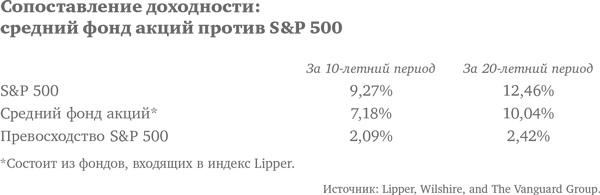

Следующая таблица еще более наглядно демонстрирует превосходство стратегии, заключающей в простой покупке индекса. Здесь сопоставляется доходность среднего активно управляемого взаимного фонда и доходность индекса S&P 500. Индекс переигрывает фонды на 2 процентных пункта в год.

Почему такое происходит? В настоящее время 90 % торговых операций на фондовом рынке приходится на профессиональных инвесторов. Строго говоря, профессиональные инвесторы и есть рынок. А поскольку все выпущенные акции должны кому-то принадлежать, выходит, что именно профессионалы в настоящее время владеют почти всеми акциями. (Разумеется, все это богатство принадлежит индивидуальным вкладчикам через планы 401 (k) и другие пенсионные планы, но они владеют акциями опосредованно.) Но если профессиональные инвесторы, такие как менеджеры взаимных и пенсионных фондов, владеют практически всеми акциями, они должны иметь такую же доходность, как рынок в целом. Понятно, если взять игроков фондового рынка в целом, им должен достаться, по определению, весь рыночный доход. Здесь невозможна такая же ситуация, как на придуманном Гаррисоном Кейллором озере Уобигон, где все дети очень симпатичны и каждый умнее среднего.