… наступил день, когда по «клубу носорогов» разнесся слух. За пределами «клуба» появилась новая порода зверей – кровожадные и беспощадные «единороги», разрушающие и уничтожающие всё вокруг. Они выжигают пастбища «носорогов» так, что там не остается ни единой травинки. А иногда просто развлекаются, пронзая «носорогов» своими острыми и длинными рогами. У «единорогов» есть технологии и инновации, которые делают их непобедимыми. Единственный способ для «носорога» выжить – самому превратиться в одного из них.

«Носороги» и «единороги»: сравнение

Важный вопрос: не живут ли «носороги» и «единороги» в параллельных Вселенных? Насколько вообще правомерно их сравнивать? Скажем, вряд ли имеет хоть какой-то смысл сравнивать западную корпорацию с колхозом маоистского Китая. Они будут настолько различны во всем: клиентах, цепочках поставок, операционных процессах, мотивации персонала, что описание этих различий ничего не даст управленцу ни с одной, ни с другой стороны. Невозможно организовать «обмен опытом» между этими предприятиями, не изменив полностью их окружения.

Но «носороги» и «единороги» сосуществуют в одном мире. Обслуживают одних и тех же клиентов, покупают у одних поставщиков и набирают людей на одном рынке труда. Именно из-за этого сосуществования они так жестоко конкурируют. Законы экономики едины для них – хотя иногда кажется, что «единороги» бросают вызов этим законам.

Что они делают иначе? Существует восемь основных областей, где «единороги» отличаются от своих старших конкурентов: правила игры, денежные потоки, операции, организация, сильные решения, ценность для клиентов, постоянные изменения, устойчивость. Как вы увидите, в каждой области есть глубокая разница, и всегда – в пользу «единорогов».

1. «Единороги» меняют правила игры

Во-первых (и самое главное), «единорогам» удалось навязать собственные правила оценки компаний. Опытные руководители компаний-«носорогов» и аналитики рынка склонны называть это «экономикой пузыря», и довольно часто кажется, будто они правы. Регулярные новости об обанкротившемся хорошо профинансированном стартапе или о цифровой звезде, потерявшей три четверти своей рыночной капитализации за три месяца (как Netflix в 2010 году или Xiaomi в 2016 году), способствуют общему мнению о том, что у «единорогов» мало финансовой устойчивости.

Ну, пузыри тоже бывают разными. Скажем, пузырем нередко называли и Amazon, но компания по-прежнему с нами, ее рыночная капитализация выросла на 35 000 % за двадцать лет с момента ее IPO (тридцать пять тысяч процентов означают, что каждый доллар, инвестированный во время IPO, сегодня стоит $ 350). У нее были периоды падения акций, порой значительного, в начале 2000-х компания пережила довольно длительный период недооценки. Однако Amazon уделял мало внимания этим эпизодам (далее мы подробнее рассмотрим, как «единороги» реагируют на бизнес-катастрофы).

ИСТОРИЯ РЫНОЧНОЙ КАПИТАЛИЗАЦИИ AMAZON

[43]

То, что считалось драмой «лопнувшего пузыря» в начале 2000-х, сейчас едва заметно на графике.

Удивительная характеристика многих цифровых «единорогов»: силы фондовых рынков, похоже, влияют на них в одностороннем порядке. Когда они увеличивают капитализацию, то, естественно, выигрывают, когда падают, им удается легко держать удар.

Это не чудо, у феномена есть прочный фундамент. Если мы погрузимся в теорию, она подскажет нам, что люди, приобретающие корпорацию (целиком или через акции), на самом деле покупают некоторый будущий денежный поток. Если бы будущее развивалось линейно, эффективность сделки зависела бы только от умения торговаться. Вы могли бы ожидать, что через X лет деньги, которые вы заплатили, вернутся через операционную прибыль компании, которой вы (co)владеете, и с этих пор вы будете получать чистую выгоду от сделки.

«Новая экономика», возникшая в конце 1990-х годов с первыми цифровыми корпорациями, оказалась иной. Amazon – одна из компаний, которые обучили инвесторов правилам новой игры. Amazon не был щедр на дивиденды своим акционерам. Не они изобрели политику «низких дивидендов», но именно они сделали эту стратегию распространенной на рынке парадигмой.

У этой парадигмы достаточно противников, особенно среди аналитиков рынка, исповедующих подход «твердых цифр». Возьмите анализ, сделанный очень влиятельной Карой Суишер в 2007 году, накануне первого действительно большого раунда привлечения инвестиций, проведенного Facebook, когда компания была оценена примерно в $ 15 миллиардов

[44]. В статье было четыре сильных аргумента, объяснявших, почему Facebook не стоит этих денег. «Как я советовала Цукербергу в другом посте: если у вас получится эта сделка, хватайте деньги и бегите сломя голову», – заключила автор. И, конечно же, по ее словам, Microsoft была совершенно безумна, покупая 1,6 % Facebook за $ 240 миллионов.

Просто проецируя текущее состояние в будущее, вы всегда ошибаетесь. Будущее никогда не развивается линейно. Компания, которую вы покупаете, может либо повысить прибыльность, либо внезапно потерять ее. Если у вас есть возможность управлять компанией, вы можете надеяться сделать ее лучше и увеличить свою операционную прибыль. Или перепродать покупателю, который по какой-то причине захочет заплатить больше. Экономическая конъюнктура может улучшиться или ухудшиться. Сценариев множество. По этой причине оценка компаний на рынке всё чаще становится «нематериальной»: доля ожиданий инвесторов определяет почти 90 % их стоимости. Цифровые «единороги» никоим образом не изобрели «завышенную» оценку, которая не поддерживается балансовой стоимостью основных средств. Они просто следовали за долгосрочной тенденцией рынка.

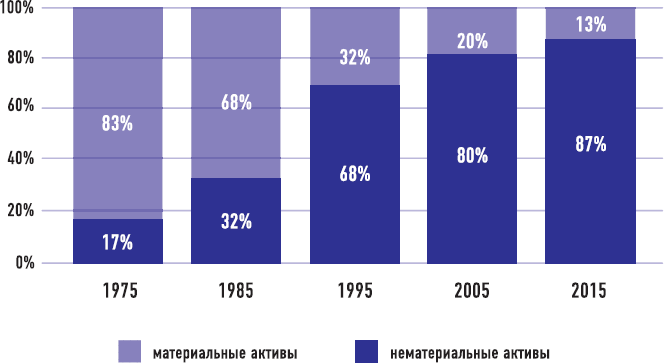

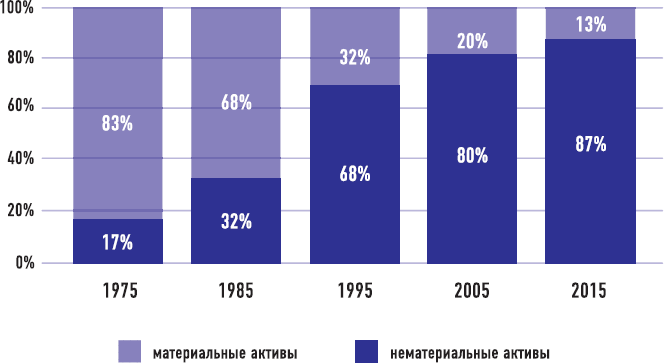

КОМПОНЕНТЫ РЫНОЧНОЙ КАПИТАЛИЗАЦИИ S&P 500

Самый большой скачок в доле нематериальных компонентов рыночной капитализации компаний произошел между 1985 и 1995 гг. «Единороги» использовали тренд, а не создали его

[45].